複数事業運営時の「法人+個人事業主」スキーム節税

今回は個人事業主の節税スキームについて説明します。

法人を用いた節約のスキームとしてはマイクロ法人というものがありますが、これは個人事業の一部を法人に移すことで社会保険料を安くするというものです。法人からの給与としての収入を少額にすることで、個人事業主としてのみ確定申告する場合に発生する国民健康保険料に比べて社会保険料を安く抑えられるというものです。これは、あくまでも社会保険料の節約であり、税金を安くする節税スキームとしての説明ではありません。

ただし、個人事業主が法人を介した給与という形で所得を分散することには税務上のメリットもあります。法人経由での給与(給与所得)と個人事業(事業所得)という形にした場合、それぞれの所得で所得控除が使用できます。

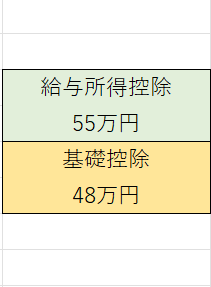

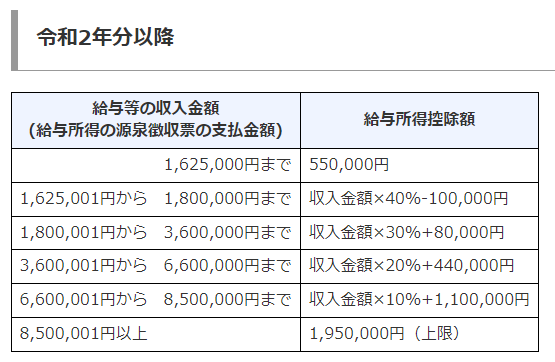

事業所得において最大65万円の所得控除が行える青色申告特別控除があることはご存じの方も多いと思いますが、給与所得(従業員としての給与、役員報酬どちらも給与所得に分類されます)についても、給与所得控除というものがあります。自身がサラリーマンとしてお給料をもらっている方でも意外とご存じないケースがある給与所得控除ですが、給与収入(いわゆる額面収入)に応じて、最低55万円~最大195万円の金額が所得から控除されます。

例えば、個人事業主としての収入が1,000万円、経費が335万円あった場合を想定します。この場合、課税所得は1,000万円(収入)-335万円(経費)-65万円(青色申告特別控除)で600万円となります(説明の簡略化のために、基礎控除(48万円)を含め、青色申告特別控除以外の所得控除をないものとしています)。

一方で、収入の480万円を法人に移して役員報酬として受け取ることにした場合、収入としては個人事業としての分が520万円、給与所得分が480万円となります。この場合の課税所得は、①事業所得分が520万円(事業収入)-335万円(経費)-65万円(青色申告特別控除)で120万円、もう一方の②給与所得は480万円(役員報酬)-140万円(給与所得控除*1)で340万円となり、①と②の合計は460万円となります。

*1:480万円(収入金額)×20%+44万円(国税庁HPより)

つまり、①と②の場合では、給与所得控除の金額140万円がそのまま所得の差額となります。所得が330万円から694.9万円までの所得税率は20%なので、この場合の税額インパクト(節税額)は28万円にもなります。

一方で、留意点もあります。同一人で個人事業主と法人を併用する場合、収入を分ける明確な基準がないと税務上は否認される可能性が高くなります。つまりは複数事業を持っていることが前提となります。

例えば、飲食店において店内飲食を個人事業として、EC(イーコマース)等で販売をしている事業を法人とする等、外形的に見て事業形態が異なる等の説明ができるようにしておきましょう。

また、法人化した場合、課税所得(税務上の利益)がマイナスの場合でも法人住民税が5万円程度(最低額の場合)発生する点にも留意しましょう。