税効果会計が分からない?

今日は山の日ですね。私の近況ばかりを投稿していても意義が乏しいので、閲覧者の皆様に有用な会計記事を書いてみます。

山の日にちなんで、簿記の学習で一つの山になる税効果会計について説明してみたいと思います。

まず、税効果会計の意義について踏まえておきましょう。企業会計審議会が公表している「税効果会計に係る会計基準」第一で、『税効果会計は、企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額に相違がある場合において、法人税その他利益に関連する金額を課税標準とする税金の額を適切に期間配分することにより、法人税等を控除する前の当期純利益と法人税等を合理的に対応させることを目的とする手続である。』と、税効果会計の目的について規定されています。

簿記初心者や経理の新人の方で、上記の規定を一読して何を言っているかすぐに分かる方は少ないと思うので、簡単なモデルケースで説明しましょう。

1年目に会計上の収益を10,000、費用・損失を5,000、2年目に収益を12,000、費用・損失を5,000計上した会社があるとします。1年目の費用・損失のうち1,000は税務上では損金(*1)算入が認められていない商品評価損だったとします。

*1:税務上の収益を「益金」、費用を「損金」といいます。

そして、この1年目で損金算入されなかった評価損を計上した商品が2年目で販売されたと仮定しましょう。

なお、前提条件として法人税等の法定実効税率は30%としています。

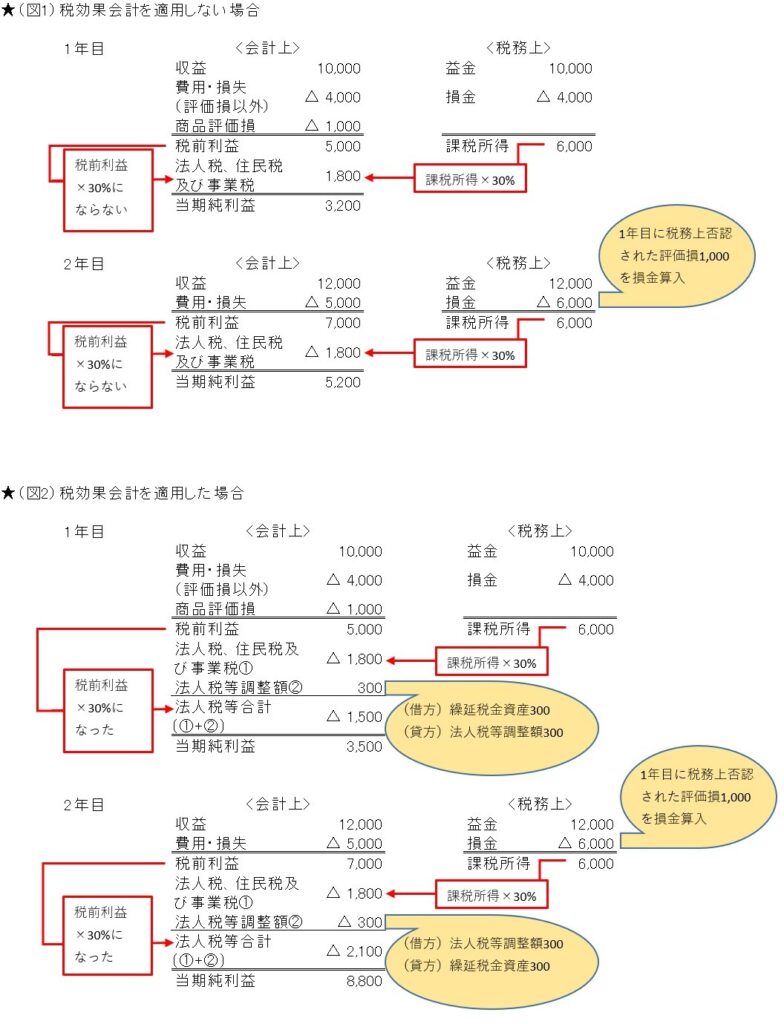

このようなケースで、税効果会計を適用しない場合は(図1)のようになります(視覚的に分かりやすくするため、収益項目はプラスで、費用・損失項目はマイナス(△)で表示しています)。

この場合、会計上の税前利益は5,000(=収益10,000-費用・損失5,000)となり、税務上の課税所得は6,000(=益金10,000-損金4,000)となり、相違します。差額が生じるのは、税務上は商品評価損1,000の損金算入が認められていないためです。

さて、このままだと、会計上の税前利益5,000に対して「法人税、住民税及び事業税」は1,800(=課税所得6,000×30%)となり、法人税等が税前利益×法定実効税率(30%)となりません。

そこで、税効果会計の出番です(図2)。

今回の場合、会計上と税務上で資産(商品)の額に1,000の相違が生じています(会計:0、税務:1,000)。これが、冒頭に述べた「税効果会計に係る会計基準」で規定されていた、税効果会計を適用すべき場合です(最初の下線部分『企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額に相違がある場合』)。

会計上で計上した商品評価損1,000は税務上では損金算入が認められていませんが、将来において販売ないし廃棄された場合に損金算入され、会計上の費用より多く税務上の損金が発生することとなります。

将来の税務上の損金が多くなるということは、将来の税金支払額を減少させる効果があるということであるため、「繰延税金資産」という会計上の資産として計上することとなります。

仕訳としては「(借方)繰延税金資産300(*2)/(貸方)法人税等調整額300」となります(*2:商品評価損1,000×30%)。「法人税等調整額」は「法人税等」の内訳項目なので、1年目の法人税等は1,500(=法人税、住民税及び事業税1,800-法人税等調整額300)となり、税前利益5,000×法定実効税率(30%)という対応関係が成立します。

2年目においては、評価損を計上していた商品が販売され、税務上の売上原価は会計上より1,000多くなります。

しかし、会計上においては「(借方)法人税等調整額300/(貸方)繰延税金資産300」という仕訳により、1年目に計上していた繰延税金資産の取崩しが行われることで、法人税等は2,100となり、税前利益7,000×法定実効税率という対応関係が成立します。

冒頭の「税効果会計に係る会計基準」の2つめの下線部分で規定されていた『法人税等を控除する前の当期純利益と法人税等を合理的に対応させることを目的とする』という税効果会計の目的は、一般に上記のような税前利益と法人税等の対応関係を図ることにあります。