「103万円の壁」が178万円に上がるってどういうこと?

ここ最近、テレビやネットのニュース等で「103万円の壁」が取り上げられています。先日の衆議院議員選挙で躍進した国民民主党の玉木代表が、103万円の壁を178万円に引き上げるように自民党に要請していることから俄かにSNS等でも急上昇ワードになっていると考えられるのですが、そもそも103万円の壁とは何なのでしょうか?

今回はご存じない方向けに解説します。

▶「アルバイト代を103万円に抑えて」の声はなぜ発生する?

学生でアルバイトをしている方等で、年末が近くなってご両親から「アルバイト代を103万円に抑えなさい」と言われた経験がある方もいらっしゃるかもしれません。これを知るには、まず所得税の仕組みを押さえる必要があります。

所得税は「収入-経費(1)」で算出された10種類の所得(給与所得、退職所得、利子所得、配当所得、一時所得、雑所得、事業所得、不動産所得、譲渡所得、山林所得)からさらに所得控除(2)と呼ばれる経費以外の項目を控除して算出された課税所得に一定の税率を乗じて税額が算出されます(この税額からさらに税額控除と呼ばれるものが引かれ、最終的な納付税額が決定します)。

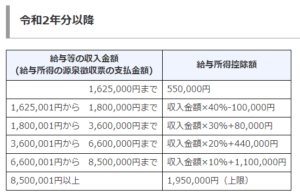

そして、アルバイトやパートタイムと呼ばれる仕事は、所得税法上は多くの場合、給与所得に分類されます。給与所得の場合、上の(1)で示した経費の部分として、給与収入(いわゆる額面収入)に応じて55万円~195万円の「給与所得控除」という概算経費が収入から控除される仕組みとなっています。給与所得控除とは、個別に経費を計算するのが煩雑なため、給与所得者(会社員、アルバイト従事者等)にのみ設けられている簡便的な経費の仕組みと考えて差し支えありません。つまり、給与所得に該当するアルバイト、パートタイムは最低でも55万円の所得控除を受けることができるわけです(1')。

さらに、上の(2)で触れた所得控除ですが、様々な種類の所得の合計額(総所得金額)から最大48万円を引ける「基礎控除」と呼ばれるものが設けられています(2')。

▶103万円の壁の中身は「基礎控除+給与所得控除」

少々前置きが長くなりました。つまり、103万円の壁というのは、上記の(1')給与所得控除(最低55万円)と(2')基礎控除(最大48万円)を合計した金額となります。所得税の仕組み上、課税所得に税率を乗じて税額を決定することは先に述べました。つまり、課税所得が0円であれば税額が発生しないため、給与所得で額面収入が103万円以下の場合は所得税が課されないということになります。

国民民主党が要請している103万円の壁の引き上げというのは、主に基礎控除を引き上げることにより、現状103万円までとなっている所得税の非課税枠を178万円までに広げようという提言であると考えられています。